Impacto Fiscal Alquiler: Guía Completa para Propietarios

- Juan Francisco Gonzalez

- 4 dic 2025

- 7 Min. de lectura

Más del 60 por ciento de los propietarios en España desconoce cómo el alquiler afecta su declaración de la renta. Las normativas fiscales pueden cambiar la rentabilidad de tu inversión inmobiliaria y poner en riesgo tu cumplimiento con Hacienda si no las entiendes bien. Este tema importa tanto a quienes alquilan habitaciones como a quienes gestionan viviendas completas, porque conocer las reglas fiscales vigentes te permite evitar sanciones y aprovechar deducciones clave para mantener más ganancias netas.

Tabla de Contenidos

Puntos Clave

Punto | Detalles |

Impacto fiscal del alquiler | Comprender el impacto fiscal es esencial para maximizar la rentabilidad de la inversión en propiedades de alquiler. |

Tipos de alquiler y sus implicaciones fiscales | Cada modalidad de alquiler, ya sea completa, por habitaciones o coliving, presenta diferentes tratamientos fiscales que los propietarios deben conocer. |

Obligaciones tributarias | Los propietarios deben registrar todos los ingresos y cumplir con las normativas fiscales para evitar sanciones. |

Errores comunes | Evitar errores como la declaración incompleta o la falta de documentación es crucial para prevenir problemas con Hacienda. |

Impacto fiscal del alquiler: conceptos clave

Cuando se trata de invertir en propiedades para alquiler, comprender el impacto fiscal es fundamental para maximizar la rentabilidad y cumplir con las obligaciones legales. La política fiscal determina cómo los gobiernos recaudan y gastan dinero público, lo que significa que cada decisión de alquiler tiene consecuencias tributarias directas.

Los ingresos por alquiler se consideran rendimientos del capital inmobiliario y están sujetos a tributación específica. Esto implica que deberás declarar estos ingresos en tu declaración de la renta, sumándolos a tu base imponible. Algunas consideraciones fiscales clave incluyen:

Declaración de ingresos: Los ingresos por alquiler se deben registrar en el modelo 100 de la declaración de la renta

Porcentaje de tributación: Varía según tu tramo impositivo y el volumen total de ingresos

Deducciones permitidas: Puedes desgravar gastos relacionados directamente con la propiedad

El aumento significativo en el precio del alquiler de habitaciones ha generado mayor complejidad fiscal para los propietarios. Esto significa que cada decisión de inversión debe contemplar no solo la rentabilidad inmediata, sino también la eficiencia fiscal a largo plazo. Optimizar la estructura de tus ingresos por alquiler puede ayudarte a reducir la carga impositiva y aumentar tu beneficio neto.

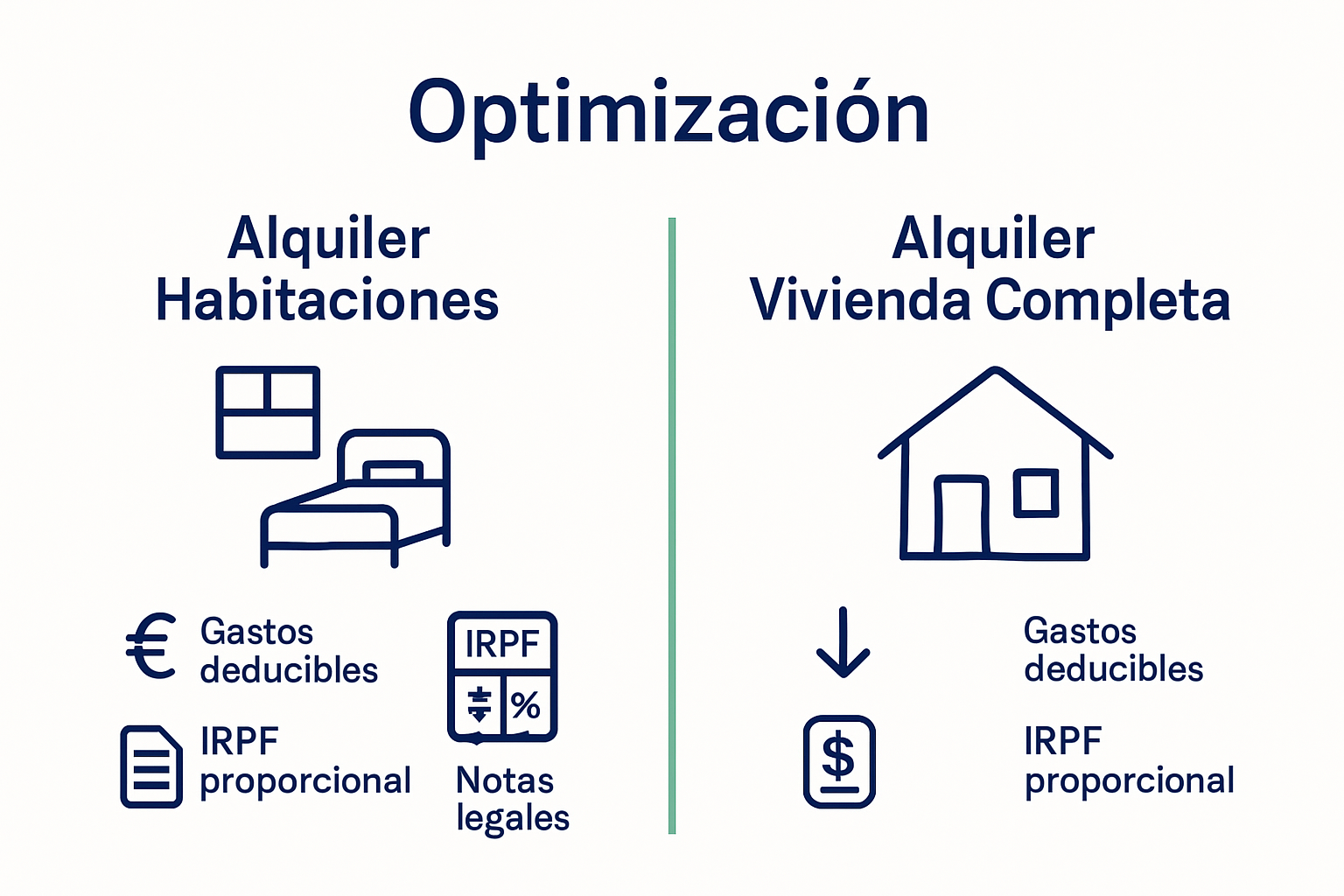

Tipos de alquiler y diferencias fiscales

Existen diferentes modalidades de alquiler, cada una con implicaciones fiscales únicas que todo propietario debe conocer. El panorama fiscal del alquiler varía significativamente dependiendo de si estás ofreciendo una vivienda completa, una habitación o desarrollando un modelo de coliving.

En el caso de alquiler de habitaciones, es posible aplicar reducciones específicas en el IRPF, siempre que el inquilino destine el espacio a su residencia habitual. Los tipos de alquiler más comunes son:

Alquiler de vivienda completa: Tributación del 100% de los ingresos como rendimiento del capital inmobiliario

Alquiler de habitaciones: Tributación proporcional al espacio y tiempo arrendado

Coliving: Modalidad híbrida con tratamiento fiscal específico

Subarriendo: Requiere autorización del propietario original y declaración fiscal especial

Cuando se trata de alquilar una habitación en la propia vivienda, se pueden deducir gastos proporcionales, considerando el tiempo y la parte de la propiedad alquilada. Es fundamental mantener registros precisos y calcular correctamente estos gastos para optimizar tu declaración de la renta y evitar posibles sanciones fiscales. La clave está en la transparencia y el cumplimiento meticuloso de las obligaciones tributarias.

Fiscalidad del alquiler por habitaciones y coliving

La fiscalidad del alquiler por habitaciones y coliving presenta particularidades específicas que todo propietario debe comprender a fondo. El coliving es una modalidad de alquiler que ofrece flexibilidad y servicios compartidos, con implicaciones fiscales diferentes al alquiler tradicional de vivienda completa.

Las principales consideraciones fiscales en este modelo de alquiler incluyen:

Tributación proporcional: Los ingresos se declaran de manera proporcional al espacio y tiempo arrendado

Desgravaciones específicas: Posibilidad de deducir gastos relacionados con la parte alquilada

Requisitos contractuales: Necesidad de contratos detallados que especifiquen las condiciones de alquiler

Servicios compartidos: Tratamiento fiscal diferenciado para servicios incluidos en el alquiler

Los colivings están dirigidos principalmente a jóvenes profesionales, ofreciendo espacios privados con servicios y áreas comunes compartidas. Esta modalidad requiere un análisis fiscal más complejo, donde cada servicio y espacio compartido puede tener una implicación tributaria diferente. Es fundamental mantener un registro detallado de los ingresos, gastos deducibles y servicios prestados para garantizar una declaración fiscal precisa y evitar posibles sanciones.

Obligaciones tributarias del propietario de alquiler

Como propietario que genera ingresos por alquiler, es fundamental conocer las obligaciones tributarias específicas que debes cumplir para mantenerte en regla con Hacienda. Cada modalidad de alquiler conlleva responsabilidades fiscales únicas que requieren una gestión meticulosa y transparente.

Las principales obligaciones tributarias incluyen:

Declaración de ingresos: Registrar todos los ingresos por alquiler en la declaración de la renta

Modelo 100: Incluir los rendimientos del capital inmobiliario

Retenciones: Aplicar las retenciones correspondientes según la normativa vigente

Documentación: Mantener registros detallados de contratos e ingresos

Al vender una vivienda habitual donde se han alquilado habitaciones, la exención por reinversión en el IRPF solo aplica a la parte de la vivienda utilizada como residencia principal. Esto significa que debes calcular cuidadosamente la proporción de la vivienda ocupada y alquilada para determinar correctamente tu obligación fiscal.

Para aplicar reducciones en el IRPF por alquiler de habitaciones, es necesario que el inquilino destine el espacio a su vivienda habitual, cumpliendo requisitos específicos y redactando contratos adecuados. La precisión en la documentación y el cumplimiento estricto de las normativas son cruciales para evitar posibles sanciones y optimizar tu carga impositiva.

Deducciones, gastos y optimización fiscal

La optimización fiscal en el alquiler requiere un conocimiento profundo de las deducciones disponibles y una estrategia inteligente para minimizar la carga impositiva. Cada detalle cuenta cuando se trata de maximizar la rentabilidad de tu inversión inmobiliaria.

Los gastos deducibles más importantes incluyen:

Gastos de conservación y reparación: Mantenimiento directo de la propiedad

Suministros proporcionales: Electricidad, agua y otros servicios relacionados con la parte alquilada

Seguros: Pólizas que cubran la propiedad en alquiler

Gastos de administración: Gestiones relacionadas con el arrendamiento

Amortizaciones: Depreciación legal de la propiedad

Al alquilar una habitación en la propia vivienda, se pueden deducir gastos proporcionales en el IRPF, considerando el tiempo y la parte de la propiedad alquilada. Es fundamental calcular meticulosamente estos gastos, manteniendo registros precisos que soporten cada deducción.

Para aplicar reducciones en el IRPF, es necesario que el inquilino destine la habitación a su vivienda habitual, cumpliendo requisitos específicos. La clave está en la documentación detallada y el cumplimiento estricto de las normativas fiscales, lo que te permitirá optimizar tu declaración y minimizar tu carga impositiva.

Errores comunes y riesgos tributarios a evitar

Navegar por el complejo mundo fiscal del alquiler requiere precaución y conocimiento. Los riesgos tributarios pueden surgir inesperadamente, transformando una inversión prometedora en un dolor de cabeza legal si no se manejan con precisión.

Los errores más frecuentes incluyen:

Declaración incompleta: Omitir ingresos o gastos en la declaración fiscal

Documentación deficiente: Contratos imprecisos o incompletos

Cálculos erróneos: Deducciones mal aplicadas

Desconocimiento normativo: Ignorar cambios en la legislación fiscal

Registro inadecuado: Falta de justificantes de gastos e ingresos

Aplicar incorrectamente la reducción del IRPF en alquileres de habitaciones puede resultar en sanciones por parte de Hacienda. Es fundamental asegurarse de que el inquilino utilice la habitación como su vivienda habitual y cumplir estrictamente con todos los requisitos legales.

Al vender una vivienda habitual donde se alquilan habitaciones, es un error común asumir que la exención por reinversión aplica a toda la nueva propiedad. Solo la parte utilizada como residencia principal es elegible para la exención, por lo que calcular correctamente esta proporción es crucial para evitar problemas con la administración tributaria.

Maximiza la Rentabilidad y Controla el Impacto Fiscal en tus Alquileres

Entender el impacto fiscal del alquiler y su complejidad es un paso clave para cualquier propietario que quiera evitar sanciones y optimizar sus beneficios. Si gestionas alquileres por habitaciones o formatos innovadores como el coliving, sabes que cada detalle fiscal importa. En HOM.ESTATE entendemos estos retos y ofrecemos una gestión patrimonial integral que combina la eficacia en la administración con la optimización tributaria para que tú solo te enfoques en hacer crecer tu inversión.

No permitas que la complejidad fiscal frene tu rentabilidad. Descubre cómo nuestra experiencia en modelos de alquiler flexibles y estrategias de compra para alquiler puede transformar tu gestión y ayudarte a cumplir con tus obligaciones. Visita nuestra página principal en HOM.ESTATE y explora soluciones que se adaptan a tus necesidades. Optimiza tus ingresos y reduce riesgos fiscales con expertos a tu lado.

Consulta más información relevante sobre la gestión patrimonial y administrativa de activos inmobiliarios y da el paso definitivo para que tu inversión inmobiliaria sea segura, rentable y fiscalmente eficiente.

Preguntas Frecuentes

¿Qué obligaciones fiscales tienen los propietarios que alquilan propiedades?

Los propietarios deben declarar todos los ingresos por alquiler en su declaración de la renta, utilizando el modelo 100. También deben aplicar retenciones, mantener un registro detallado de contratos e ingresos, y cumplir con la normativa vigente.

¿Cuáles son las deducciones fiscales disponibles para ingresos de alquiler?

Los propietarios pueden deducir gastos de conservación y reparación de la propiedad, suministros proporcionales, seguros, gastos de administración y amortizaciones. Es fundamental calcular estas deducciones de manera precisa y mantener registros adecuados.

¿Cómo se tributan los ingresos por alquiler de habitaciones en comparación con el alquiler de vivienda completa?

Los ingresos por alquiler de habitaciones tributan de manera proporcional al espacio y tiempo arrendado. En cambio, en el alquiler de vivienda completa, se tributa el 100% de los ingresos como rendimiento del capital inmobiliario.

¿Cuáles son los errores comunes que los propietarios deben evitar para no tener problemas fiscales?

Los errores más comunes incluyen declarar incompletamente los ingresos o gastos, tener una documentación deficiente, realizar cálculos erróneos en las deducciones, desconocer cambios en la normativa y no mantener un registro adecuado de justificantes. Es crucial cumplir con todos los requisitos legales para evitar sanciones.

Recomendación